Marcel Ciolacu: Portul Constanţa, cel mai important hub de distribuţie a mărfurilor la Marea Neagră

Se amestecă noțiuni, tipologia titlurilor guvernamentale, piețele titlurilor guvernamentale (internă sau externă), rata dobânzii la maturități diferite, valute, cu late cuvinte mere cu pere, totul cu un singur scop: să iasă analiza cum dorește autorul nu cum rezultă din agregarea corectă a datelor financiare și realizarea corelațiilor conceptuale și contextuale așa cum sunt prevăzute de știința economică.

Nici nu mai contează, până la urmă fiecare trebuie să mănânce o pâine, eu pot înțelege scopul acestor fake-uri însă nu agreez deloc ideea de a manipula publicul și de a induce idei false în capul oamenilor.

Am să încerc să vă prezint care sunt factorii care influențează dobânda la titlurile de stat și ce nu este corect în analiza comparată prezentată de alții care vorbesc despre aceste dobânzi.

Trebuie însă menționat faptul că un element de referință important este dacă țara care emite titlurile guvernamentale face parte din zona euro sau dacă are o altă monedă. Pentru că aici intervine transferul automat de credibilitate aferent monedei în care se face împrumutul și acest transfer de credibilitate are efect direct asupra ratei dobânzii.

Factorii care influențează dobânda la titlurile de stat sunt de natură internă și externă, țin de volumul plasamentelor și de perioadele de rambursare a împrumuturilor, iar pentru a vă prezenta în termeni simpli câteva corelații și din lipsa de spațiu, o să fac referire la cel puțin doi macro-indicatori care ne pot arăta cum vor arăta dobânzile la titlurile de stat, dincolo de factorii conjuncturali care țin de lichiditatea efectivă de care dispun finanțatorii la momentul împrumutului.

Cei doi macro-indicatori sunt ratingul de țara (factor care influențează “încrederea” investitorilor) și rata dobânzii de politică monetară (cunoscută ca rata împrumutătorului de ultima instanță, cu alte cuvinte, rata dobânzii pe care ar plati-o împrumutatul dacă nu ar avea de unde sa se împrumute de pe piața liberă) stabilită de banca emitentă a valutei în care se face împrumutul.

Rata dobânzii la titlurile guvernamentale va fi mereu deasupra ratei dobânzii de politică monetară a băncii centrale emitentă a monedei împrumutului, în marja ratei dobânzii Lombard, pentru că orice finanțator (intermediar financiar) ca să poată împrumuta pe altcineva are nevoie de capital în moneda respectivă, capital pe care îl poate dobândi la o rată a dobânzii aflată în marja ratei dobânzii de politică monetară.

Nu intru în detalii, pentru a nu-I pierde pe cei care au mai puține cunoștinte economice.

La aceasta marjă se adaugă cel puțin două componente dintre care unul este influențat de ratingul de țară și are un caracter de relativă constantă care fluctuează între +/-0,5 pp și o componentă pur conjuncturală, care ține de lichiditatea din piață de la momentul împrumutului, componentă care poate avea o elasticitate mai ridicată decât prima.

De reținut faptul că dacă pentru rata dobânzii de politică monetară sau pentru ratingul de țară, cel care împrumută banii nu prea are marjă de joc, adică orice ar face, tot acolo va găsi rata dobânzii, pentru ceilalți factori poate lua decizia de a amâna împrumutul sau poate influența, prin diverse instrumente, efectul acestor factori asupra ratei dobânzii.

Haideți să punem câteva grafice, care vorbesc de la sine.

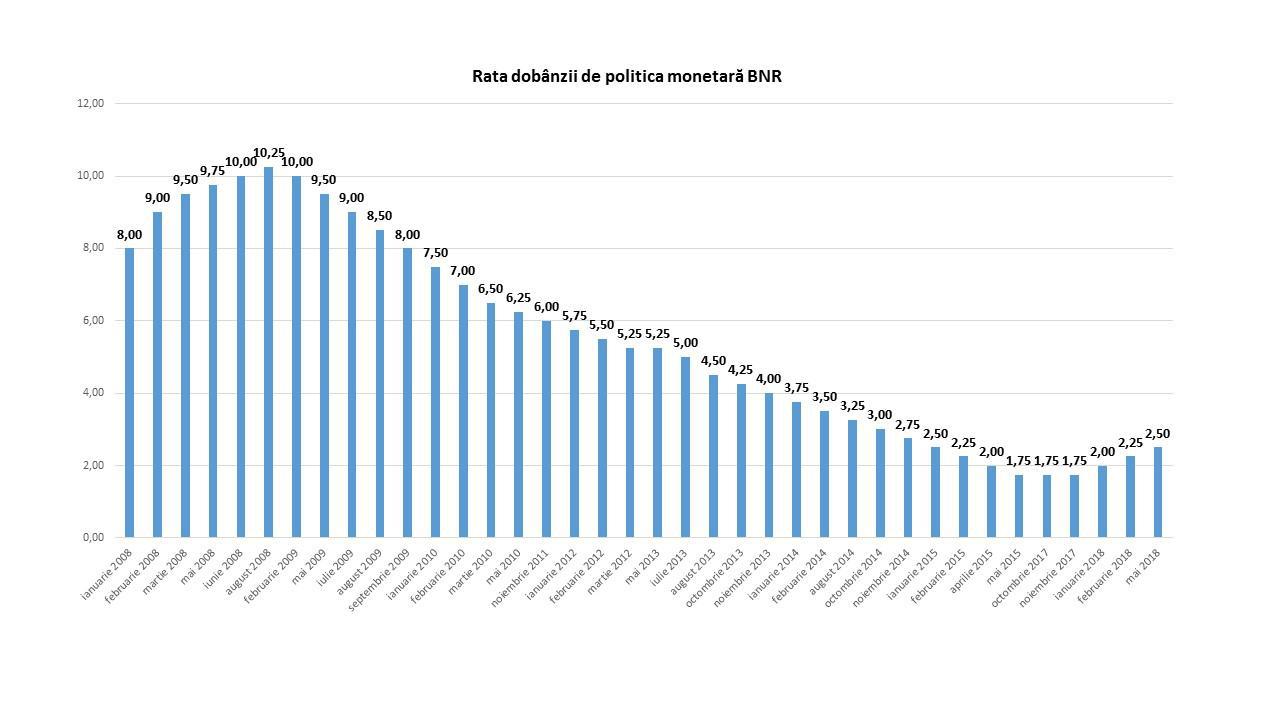

În primul grafic avem rata dobânzii de politică monetară stabilită de BNR pe perioada ianuarie 2008 – prezent.

Sunt convins ca ați si uitat ca a existat si rata dobanzii de politica monetară la 10,25%, dar dacă tot vi-am amintit cu acest grafic, întrebați-vă cum de ati supraviețuit atunci și nu supravietuiti acum?

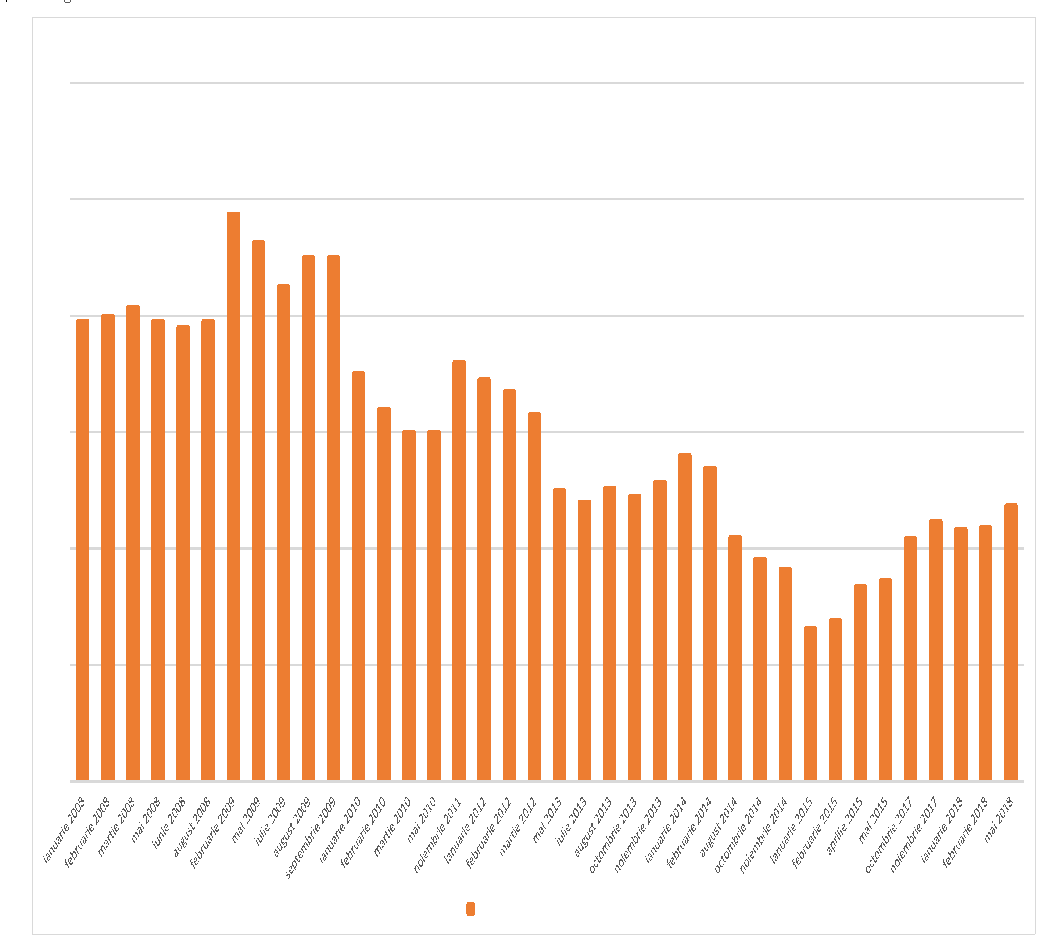

În al doilea grafic avem rata dobânzii la titlurile guvernamentale cu maturitatea de 10 ani, pentru o perioada similară, așa cum apare aceasta pe toate site-urile financiare, inclusiv în statistica Eurostat.

Nu-i așa că având în față această dinamică care se întinde pe 11 ani, parcă altfel este imagina evoluției ratelor dobanzii la titlurile guvernamentale? Observati, sper cât de important este să iei în considerare factorul timp într-o analiză și să nu te raportezi doar la o poză de moment, care te poate conduce la concluzia greșită a unei situații apocaliptice din lipsă de raportare sau de comparatie cu altceva.

Dacă veți face comparația între cele două grafice, veți observa că rata dobânzilor la titlurile guvernamentale este superioară ratei dobanzii de politică monetară, în cea mare parte a perioadei analizate.

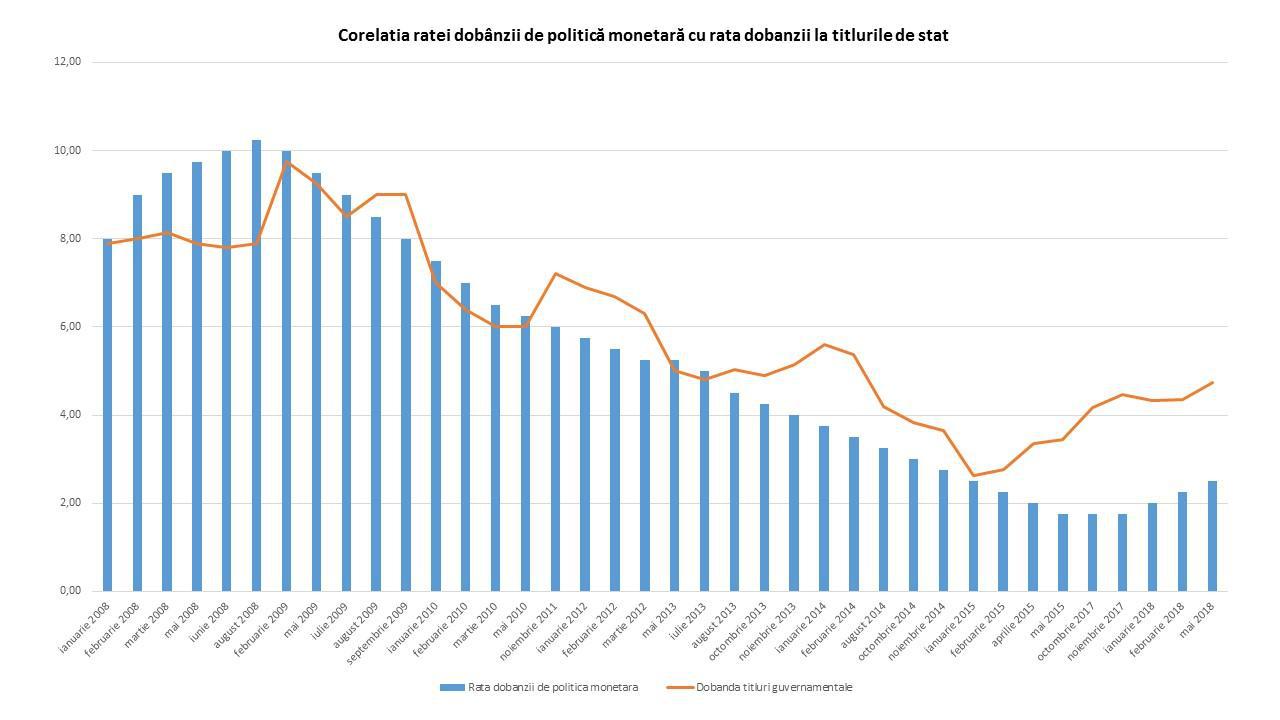

Ca să fie mai simplu de vizualizat, avem acest grafic în care suprapunem valorile (au fost luate aceleași date de referintă pentru a obține comparația corectă, iar datele de referința sunt considerate datele la care apar modificari în rata dobânzii de politică monetară).

Să observăm faptul că rata dobânzii la titlurile guvernamentale are un trend descedent fată de anul 2008, dar mai ales are un trend care urmează trendul ratei dobânzii de politică monetară.

Să ne înțelegem, eu nu îmi propun să descoperim apa caldă, toți economiștii cunosc această corelație, este de altfel foarte logică, deoarece rata de politică monetară reprezintă costul primar al monedei la emitentul de monedă.

Iată deci că o primă cauză este data de nivelul ratei dobanzii de politică monetară.

“Spread-ul”, diferența între cele două rate, îl regăsim în bps-uri(basis points), nu intru în detalii, toți cei familiarizati cu tranzacțiile financiare se raportează la acest indicator și mai ales monitorizează evoluția acestui indicator.

Și atunci ce sens are o comparație cu dobânzile altor tări care de exemplu se împrumută în euro și deci pleacă de la rata dobânzii de politica monetară a BCE sau se raportează la EURIBOR? Dobânzi care sunt construite pe baza transferului de credibilitate al monedei euro.

Dacă vă spun că afirmațiile oficialilor BNR referitoare la deprecierea monedei naționale ca și instrument pentru reducerea deficitului au efect în creșetrea dobațnzii la titlurile guvernamentale, mă credeți? Vă spun că au, pentru că orice finanțator își securizează capitalul împumutat, mai ales dacă o face pe termen mediu sau lung.

Este evident că există un “gap” imens intre 0% și 2,5% sau între 0,25% pentru finanțatorii de bonduri guvernamentale și 3,5%. Si atunci este inutila comparația, mai ales că discutăm de valute diferite.

Când România se împrumută pe extern, în euro, ați observat faptul că dobânzile sunt mult inferioare și asta datorită costului real al banilor în care se face împrumutul.

Ca o paranteză, aceasta analiză nu este o critica adusă ratei dobanzii de politică monetară, despre nivelul acestei rate trebuie făcută o analiză separată pentru că sunt foarte mulți factori obiectivi care conduc la fundamentarea deciziilor de politică monetară și stabilirea ratei dobânzii acestei politici.

Pentru nivelul actual al ratei dobanzii de politică monetară din Româna voi preciza că acest nivel destul de ridicat se datorează nivelului inflației actuale dar și excedentului de cerere agregată, la care se adaugă și evolutia pozitivă, peste asteptări, a cursului de schimb.

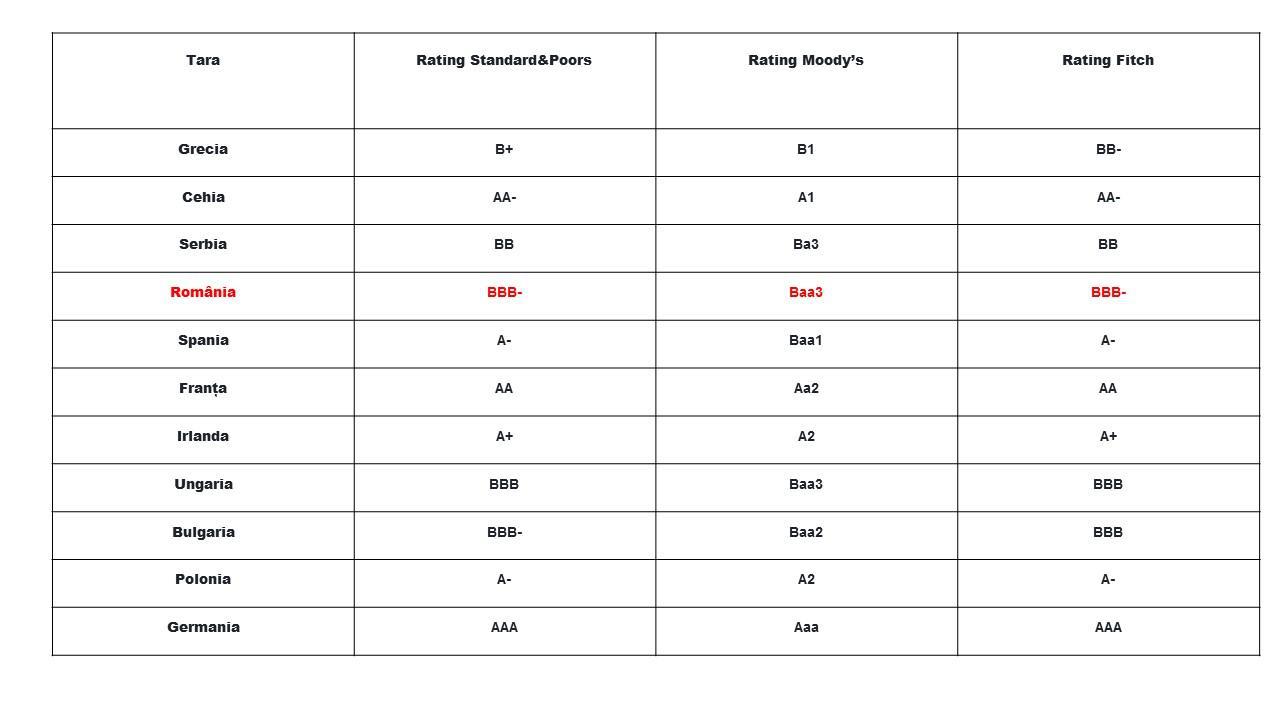

Dincolo de această corelație începe activarea celorlalti factori, respectiv ratingul de țară, iar acest rating, din păcate nu crește pentru România din anul 2014 până în prezent (mă refer la toate cele trei mari agentii de rating).

Pun comparativ ratingurile de țară pentru a fi limpede pentru toată lumea că țările cu care unii dintre analiști fac comparații au un rating mult mai bun, chiar in creștere (cum este cazul Greciei), însă, de multe ori acest rating nu arată neapărat o economie performantă sau fără vulnerabilități (veti rămâne chiar surprinsi in cazul Greciei, care are o datorie publică de 180% din PIB și o situație economică foarte problematică).

De menționat faptul că rata dobânzii de politică monetară în Ungaria este de 0,9%, în Bulgaria este de 0%, iar în Polonia este de 1,5%.

Observăm că ne asemănăm la ratingul de țară Bulgaria și Ungaria, însă ratele dobânzilor de politică monetară sunt mult mai mici.

Și atunci care este sensul comparației între dobânda la care se împrumută Bulgaria și cea la care se împrumută România?

Dincolo de rata dobanzii la titluri de stat, chiar vi se pare că Bulgaria are o economie puternică? Eu cred că valoarea PIB-ului spune multe despre mărimea unei economii.

Voi mai spune si faptul că există un cost la împrumuturilor pe maturități mai mari, iar aici România a preferat o restructurare a datoriilor pe termen scurt, preschimbând aceste datorii in datorii pe termen mediu și lung, fapt care a condus la scăderea ponderii datoriei pe termen scurt în total datorie publică de la 25% în anul 2010 la 3% în prezent.

La cei trei factori (rata dobanzii de politică monetară, rating de țara, costul marginal aferent maturității) se adaugă, evident factorii conjuncturali, iar acești factori țin de lichiditatea din piața, de situația economică, de existența unor dezechilibre date de o serie deficite, de diferențe de potențial etc. Toate acestea le regăsim în cunoscutele CDS-uri (credit default swaps), care sunt utilizate pentru a cuantifica nivelul de risc suveran al țării respective. Poate ar fi important de stiut ca CDS -10 years al Greciei este 235, iar al României este de 121, într-o scădere față de lunile anterioare.

Așa cum poate fi important și faptul că rata dobânzii actuale este mai mica cu 11% față de cea de anul trecut.

Care sunt cheltuielile statului cu dobânzile?

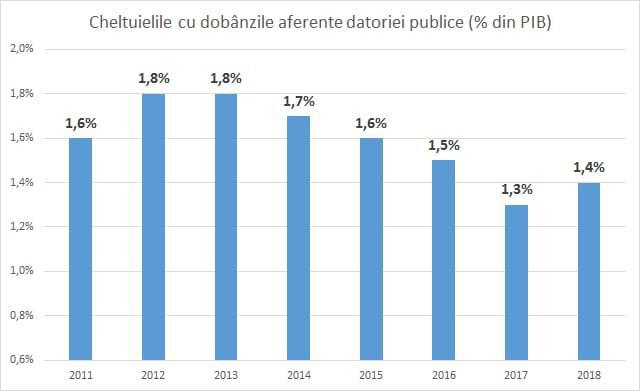

Cheltuielile statului cu dobânzile sunt 1,4% din PIB. Mai mici decât în 2016, când erau 1,5%, sau 2015 când erau 1,6%, sau 2014, când erau 1,7%. În 2012 erau 1,8% din PIB.

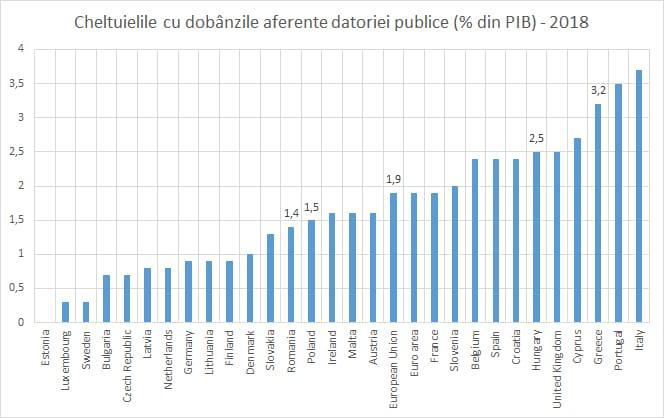

Cum stă România la acest capitol față de celelalte tări? Graficul vorbește de la sine:

Știu că va rămâne întrebarea “dar de ce se imprumută statul daca economia este în creștere”, vă promit o analiză pe temă, dar până atunci vă spun că pentru a plăti datorii din trecut și a nu mai finanța deficite trebuie să ai un buget pe excedent. Ca sa avem un buget pe excedent, la acest moment, ar trebui să mărim spațiul fiscal.

Mărirea spațiului fiscal se face prin doua instrumente: natural, pe seama stimulării dezvoltării economiei sau prin politici fiscale, prin creșterea taxării. Din experiență, singurul instrument sustenabil este cel bazat pe dezvoltarea economiei și stimularea acesteia și nu creșterea taxării. Mai multe despre acest subiect, în analizele viitoare.

Să fim sănătoși! Am avut vremuri mai dificile, dar parcă era mai multă decență și profesionalis în analize.

![]() Fiți la curent cu ultimele noutăți. Urmăriți DCBusiness și pe Google News

Fiți la curent cu ultimele noutăți. Urmăriți DCBusiness și pe Google News

Ţi s-a părut interesant acest articol?

Urmărește pagina de Facebook DCBusiness pentru a fi la curent cu cele mai importante ştiri despre evoluţia economiei, modificările fiscale, deciziile privind salariile şi pensiile, precum şi alte analize şi informaţii atât de pe plan intern cât şi extern.

Răspunsul Israelului la atacul...

Este concluzia unui studiu care...

În primele două luni ale...

Israelul a venit cu un răspuns...

Platforma a anunțat joi nu va...

Este vorba despre unul dintre cei mai mare dezvoltatori...

Economia regiunilor Orientului...

O nouă zi, o nouă evoluție a...

Grupaj de ştiri.

Germania, prin vocea...

Uniunea Europeană a identificat...

Orice reduceri de personal vor fi efectuate "cu simţul...

Acțiunile europene au crescut...

Taiwan Semiconductor...

BRD anunţă noi lucrări de mentenanţă a sistemelor...

Poşta Română transmite o serie...

Comisarul european Celine Gauer, responsabil în cadrul...

În vârstă de 31 și 29 de ani, Alexandre și Frédéric...